سیاستهای احتیاطی کلان (Macro-prudential Policies)

مفهوم: سیاستهای احتیاطی کلان

والد: سیاستهای احتیاطی

بعد: ابزار

فرزند: سیاست مقابله با رشد بدهیها، سیاست احتیاطی ضدچرخهای

سیاست احتیاطی کلان مجموعه مقررات و اصولی است که برای افزایش سلامت و ثبات و کاهش خطرات در کل بازارهای مالی اعمال میشوند. هدف سیاست احتیاطی کلان کاهش ریسک سیستمی یا ریسک بی ثباتی برای کل سیستم مالی است. پس از بحران مالی اخیر، در مورد لزوم تغییر چارچوبهای نظارتی به سمت تقویت هرچه بیشتر سیاستهای احتیاطی کلان در میان سیاستگذاران و محققان اقتصادی اتفاق نظر جدیتری شکل گرفته است.

سیاست احتیاطی کلان متفاوت از سیاست احتیاطی خرد و مقرراتگذاری بانکها و مؤسسات اعتباری است که به هدف تقویت یک مؤسسه منفرد اعمال می شوند.

سیاست احتیاطی کلان و سیاست احتیاطی خرد با یکدیگر متفاوت هستند. سیاست احتیاطی خرد به مجموعه اصول و مقرراتی است که برای سلامت و ایمنی مؤسسات پولی و مالی بکار گرفته میشود. سیاست احتیاطی کلان مجموعه مقررات و اصولی است که برای افزایش سلامت و ثبات و کاهش خطرات در کل نظام مالی برقرار می شوند. هدف اصلی سیاست احتیاطی کلان، کاهش ریسک و هزینههای اقتصاد کلان در برابر ناامنی مالی است. این به عنوان یک عنصر ضروری برای پر کردن شکاف میان سیاستهای کلان اقتصادی و قوانین ریز و درشت سنتی در اغلب کشورها به رسمیت شناخته شده است.

محتویات

تاریخچه[ویرایش | ویرایش مبدأ]

براساس مطالعه بوریو (۲۰۰۹) سیاست احتیاطی کلان به اوایل دهه ۱۹۷۰ بر میگرددو کمیته بال نیز از سال ۱۹۸۶ شرایط و الزامات برای برقراری سیاست احتیاطی کلان مشخص نموده است.

در اوایل سال ۲۰۰۰ نیز صندوق بینالمللی پول نیز با ارائه برنامه ارزیابی بخش مالی FSAP چارچوبهایی را جهت بهبود و شناسایی بیثباتیهای مالی ارائه نموده است که مرتبط با شاخصهای احتیاطی کلان و شاخصهای سلامت مالی است. با این حال، بحران مالی سال ۲۰۰۷ بر اهمیت نوسانات نامطلوب بخش مالی بر اقتصاد واقعی برای دستیابی به ثبات مالی افزوده است. از این رو برای دستیابی به ثبات مالی باید همگام با شرایط اقتصاد کلان سیاستهای مناسب احتیاطی برقرار شود. با این حال با وجود نقصان در سیاست احتیاطی خرد، سیاست احتیاطی کلان بیشتر مورد توجه قرار گرفته است. برقراری سیاست احتیاطی کلان از طریق پیگیری هدف ثبات مالی می تواند منجر به کاهش ریسک سیستمی گردد.

ابزارها و اهداف[ویرایش | ویرایش مبدأ]

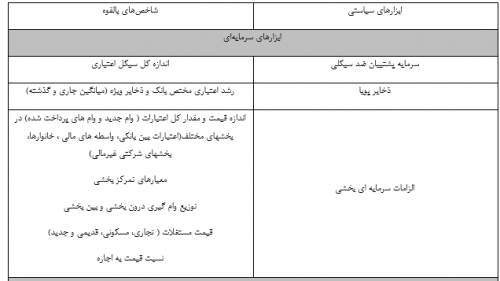

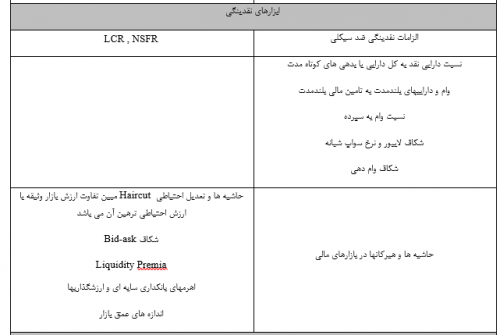

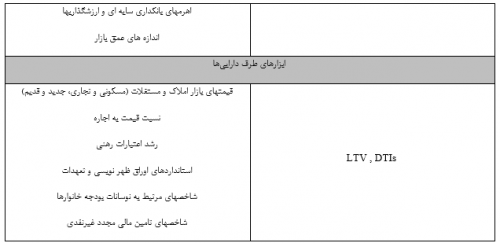

ابزارهای سیاست احتیاطی کلان براساس آنکه کدام دسته از فعالان در بازار اعتبارات (عرضه کنندگان و یا تقاضاکنندگان اعتبار) در نظر گرفته میشود متفاوت هستند. در گروه عرضهکنندگان اعتبار، ساختار مالی آنها مورد توجه قرار میگیرد که این وضعیت با توجه به ترازنامه مشخص خواهد شد. ابزارهای احتیاطی کلان در این گروه مبتنی بر سرمایه و مدیریت نقدینگی است. در گروه اعتبارگیرندگان یا متقاضیان اعتبار نیز به طور کلی شامل خانوارها و بنگاهها هستند که در این گروه ها ابزارهای احتیاطی شرایط اعتباری آنها را در نظر می گیرد.

برای حفظ ثبات مالی که به عنوان هدف سیاست احتیاطی کلان است باید در نظر داشت که ابزارهای احتیاطی کلان بسیار دقیقتر و اثرگذارتر از سیاست پولی بوده و میتوانند برای بخشی خاص در نظام پولی تعبیه شوند حال آنکه ابزار سیاست پولی قوی اما دارای اثرگذاری کلی بر همه بخشهای اقتصادی دارد. از این رو سیاستگذاران به طور وسیعی پس از بحران مالی اخیر به استفاده از ابزارهای احتیاطی کلان روی آوردهاند، زیرا ابزارهای مذکور برای ترمیم افزایش ریسک در نواحی خاص طراحی شده است.

ابزارهای سیاست احتیاطی کلان بسته به انواع شوکها و عدم تعادلهای موجود در بازارهای مالی است. بنابراین، مجموعه ای از شاخصها برای جلوگیری از ریسکپذیری بیشتر در بازارهای مالی مورد استفاده قرار میگیرند. ذخیرهگیریهای ضد سیکلی و سرمایه و نقدینگی پشتیبان از ابزارهای ترازنامهای هستند که در سیاست احتیاطی کلان مورد استفاده قرار میگیرند. نسبت اهرمی و محدودیتهای بدهیها و نسبت وام به ارزش نیز از این دست میباشند. این ابزارها برای جلوگیری از ایجاد اعتبارات بیش از حد و افزایش قیمت داراییها و محدود کردن مکانیزیمهای تقویت کننده ریسک از طریق اهرم استفاده میگردد. مطابق با جدول زیر به صورت خلاصه ابزارهای سیاست احتیاطی کلان معرفی میگردد.

ماهیت تئوریکی[ویرایش | ویرایش مبدأ]

دنیکلو و همکاران ( ۲۰۱۲) آثار خارجی را علت بروز سیاست احتیاطی کلان را عنوان نموده و پیامدهای خارجی را به دو صورت دارای ماهیت زمانی و دارای ماهیت مقطعی میداند. در صورت وجود آثار خارجی با ماهیت زمانی ادوار تجاری و نوسانات در طول دورههای رونق و رکود مطرح شده و در صورت وجود ماهیت مقطعی ارتباطات و اتصالات بین مؤسسات و نهادهای مالی تأیرگذار هستند. در دوره رونق جهش ای اعنتاری اهرمهای مالی را افزایش می هد و آسیبپذیری نظام مالی نسبت به تغییر جهت قیمتها افزایش می ابد و نظامهای مالی بیشتر در معرض شوکهای اقتصاد قرار می یرند. در دوره رکود نیز با کاهش سطح اعتبارات کاهش سرمایه گذاری و کاهش اشتغال ایجاد شده و اثرات انقباضی بر بخش حقیقی ایجاد خواهد شد.

پیامدهای خارجی ناشی از اتصال بخشهای مالی نیز به علت مراودات بین بانکی و امکان سرایت نوسانات و ریسکها بین مؤسسات مالی و پولی حائز اهمیت است. از این رو، سیاست احتیاطی کلان برای محدود کردن افزایش اهرمهای مالی و تأمین مالی پر نوسان و محدود کردن ریسکهای سیستمی برقرار خواهند شد. البته سیاستهای احتیاطی کلان به دنبال افزایش تابآوری نظام مالی در مقابل ریسکهای مالی در راستای برقراری ثبات مالی خواهد بود.

وودفورد (۲۰۱۲) بر این نکته اشاره دارد که در تعیین ترجیحات بانک مرکزی و بهینهیابی سیاست پولی باید شامل اهداف ثبات مالی شود و اهداف سیاست مالی باید در تابع زیان بانک مرکزی محسوب شود. بانکهای مرکزی نقش مهمی در ارتقای مالی دارند و علاوه بر شناسایی و ارزیابی آسیبپذیری مالی میتوانند خطرات موجود در سیستمهای مالی و پولی را به خوبی کنترل نمایند. در ابتدا با اینکه بانکهای مرکزی تنها به ثبات مالی و ترویج آن تأکید مینمودند ولی به مرور زمان تمرکز خود را از روی حفظ ثبات مالی کاهش داده و در جهت اجرای سیاستهای پولی احتیاطی برای حفظ و ثبات مالی گام برداشتهاند.

سیاست پولی با هدف ثبات قیمتها و سیاست احتیاطی کلان با هدف ثبات مالی و بانکی از جمله وظایف اصلی بانک مرکزی است که میتواند چالشهایی را فراروی سیاستگذاری بانک مرکزی ایجاد نماید. با وجود تضاد میان این اهداف، شاید بانکهای مرکزی نتوانند وظیفه نظارت خود را با دنبال کردن سیاست تثبیت قیمتها به خوبی انجام دهند.در سیاست احتیاطی کلان باید بر رعایت قوانین و مقررات توسط بانکها در جهت مهار ریسک تمرکز شود و شرایطی برقرار شود که ابزارهای احتیاطی کلان مکمل، یا در برخی مواقع، جایگزین ابزارهای سیاست پولی برای رسیدن به ثبات مالی در نظر گرفته شود.

ارتباط سیاستهای پولی و احتیاطی کلان[ویرایش | ویرایش مبدأ]

هدف اصلی سیاست پولی ثبات قیمت ها و هدف اصلی سیاست های احتیاطی کلان ثبات مالی است. از آنجا که این دو سیاست با یکدیگر تعامل دارند، هریک ممکن است، اثربخشی دیگری را افزایش یا کاهش دهد. حالت ایدهآل زمانی است که هر دو سیاست، به صورت کامل به اهداف مدنظر دست یابند. بانک مرکزی نقش اساسی در برقراری ارتباط میان سیاست پولی و سیاست احتیاطی کلان دارد باید توجه داشت که به اشتراک گذاری اطلاعات و هماهنگی میان هر دو حوزه سیاست این تضمین را فراهم می آورد که اهداف هر دو سیاست به طور مناسبتری دست یافتنی شوند. به دلیل تضاد بین اهداف سیاست پولی و احتیاطی کلان، باید بانکهای مرکزی تعامل میان اهداف را بهبود بخشند به صورتی که با وجود دستیابی به ثبات قیمتها در سیاست پولی اثرات نامطلوب بر ثبات مالی در بازارهای پولی و مالی کمترین مقدار خود باشد. از این رو اتخاد چارچوب مناسب در این زمینه توسط بانکهای مرکزی لازم به نظر میرسد. سیاست احتیاطی کلان میتواند با ایجاد سپرهایی برای مقابله با ریسکهای سیستماتیک، در افزایش کارایی سیاست پولی در شرایط بروز شوکهای نامطلوب موثر باشد.

پیادهسازی بال ۳[ویرایش | ویرایش مبدأ]

سیاست احتیاطی کلان در بال ۳ بخشهای متعددی را به خود اختصاص داده است. کمیته بازل در نظارت بانکی با توجه به تعاریف خاص و معرفی ویژگیهای بانکهای بااهمیت سیستمی توجه به کنترل ریسکهای سیستمی نموده و تحت شرایط بازل ۳ الزامات و استانداردهایی را برای پیادهسازی سیاست احتیاطی کلان مشخص نموده است. در بازل ۳ الزامات سرمایهای و الزامات نقدینگی جدید برای پشتیبانی از موسسات مالی و پولی در برابر ریسکها ارائه شده است. بر این اساس، بانکهای بااهمیت سیستمی نیاز به سرمایه بیشتر و با کیفیت بالاتری دارند تا بتوانند از بروز ریسکهای سیستمی در بازارهای مالی جلوگیری شود.

- https://en.wikipedia.org/wiki/Macroprudential_regulation.-Bank of England (2009). The role of macro prudential policy. Bank of England Discussion Paper.

- Borio, C. (2009), “Implementing the macro prudential approach to financial regulation and supervision”, Banque de France Financial Stability Review No. 13, September.

- IMF, 2011, “Macro prudential Policy: An Organizing Framework” (Washington: International Monetary Fund).

- Lim, C., Columba,F., Costa, A., Kongsam ut, P., Otani, A., Saiyid, M., Wezel, T. And Wu, X. (2011): ‘Macro prudential Policy: What Instruments and How to Use Them?, IMF Working Paper WP/11/238

- De Nicoló, M, G Favara and L Ratnovski (2012): “Externalities and macro prudential policy”, International Monetary Fund.

- ESRB – European Systemic Risk Board (2014) The ESRB handbook on operationalizing macro-prudential policy in the banking sector. European Systemic Risk Board, Frankfurt am Main.

- Woodford, M. (2012): “Inflation targeting and financial stability”, NBER Working Papers, no 17967.

- Svensson, Lars E.O. (2011), “Practical Monetary Policy: Examples from Sweden and the United States,” Brookings Papers on Economic Activity, Fall 2011, 289–332,www.brookings.edu

- Svensson, Lars E.O. (2011), “Practical Monetary Policy: Examples from Sweden and the United States,” Brookings Papers on Economic Activity, Fall 2011, 289–332,www.brookings.edu

- Borio, C. (2011). Rediscovering the macroeconomic roots of financial stability policy: journey, challenges and a way forward. BIS Working Papers No 354, September

- هادیان مهدی.۱۳۹۷. کاربرد سیاست احتیاطی کلان در نیل به ثبات مالی. فصلنامه تازههای اقتصاد .خرداد ۹۷. شماره ۱۵۲۰