قرارداد نرخ سلف (Forward rate Agreement (FRA))

مفهوم:

والد:

بعد:

فرزند:

موافقتنامه نرخ سلف (FRA) نوعی ابزار مشتقه فرابورسی است که به عنوان جزئی از بازارهای پول معامله میگردد. این موافقتنامه نوعی تسهیلات مبتنی بر تاریخ سلف بوده که در یک نرخ ثابت معامله میشود اما بدون مبادله اصل مبلغ بوده و تنها مربوط به بهره مورد استفاده بر روی مقادیر اسمی بین نرخ معامله و نرخ واقعی رایج در زمان تسویه میشود. بنابراین موافقتنامهای نرخ سلف (FRA) جزء ابزارهای زیر خط ترازنامه (OBS) به حساب میآید. موافقتنامههای نرخ سلف (FRAs)، بانکها را قادر به پوشش مواجهه با ریسک نرخ بهره میکند و نیز ممکن است برای سفتهبازی در سطح نرخهای بهره آتی مورد استفاده قرار گیرند. هنگامی که موافقتنامه نرخ سلف معامله میشود، خریدار، مبلغ اسمی معین را در نرخ ثابت استقراض کرده (فروشنده قرض میدهد)، و تسهیلات بر پایه یک نرخ توافقی در آینده اتفاق میافتد. اگر کاهشی در نرخهای بهره رخ دهد، خریدار باید تفاوت بین نرخی که در آن موافقتنامه نرخ سلف معامله شده و نرخ واقعی به عنوان درصدی از مبلغ اسمی را پرداخت کند. به عبارتی اگر کاهشی در نرخهای بهره وجود دارد، فروشنده عایدی کسب میکند و اگر افزایشی در نرخ رخ دهد، فروشنده پرداخت خواهد کرد.

موافقتنامه نرخ سلف (FRAs) قراردادی برای استقراض یا قرضدهی مبلغ نقدی اسمی برای دوره زمانی تا ۱۲ماه میباشد. خریدار موافقتنامه نرخ سلف، یک مبلغ اسمی را استقراض میکند در حالی که فروشنده این موافقتنامه، این مبلغ وجه نقد را قرض میدهد. اگر کاهشی در نرخهای بهره وجود دارد، فروشنده عایدی کسب میکند و اگر افزایشی در نرخ رخ دهد، فروشنده پرداخت خواهد کرد.

موافقتنامه نرخ سلف متفاوت از سایر ابزارهای بازار پول است. چراکه در بازار نقد، طرف تجاری که گواهی سپرده خریداری میکند یا سهمی را در بازار بازخرید اوراق خرید میکند به عنوان قرضدهنده وجوه به حساب میآید. در حالیکه با یک موافقتنامه نرخ سلف در واقع هیچ استقراض یا قرضدهی نقد اتفاق نمیافتد به طوری که محصول موردنظر جزء اقلام زیر خط ترازنامه محسوب میشود و مبلغ اسمی تنها مبلغی است که پرداخت بهره بر روی آن محاسبه میشود. بنابراین هنگامی که موافقتنامه نرخ سلف معامله میشود، خریدار مبلغ اسمی معین را در نرخ ثابت استقراض کرده و در سوی مقابل، فروشنده معادل آن را قرض میدهد.

مقدمه[ویرایش | ویرایش مبدأ]

موافقتنامه نرخ سلف (FRA) نوعی ابزار مشتقه فرابورسی است که به عنوان جزئی از بازارهای پول معامله میگردد. این نوع قرارداد اساسا یک تسهیلات سلف اما بدون مبادله اصل آن است به طوری که فقط مابه التفاوت بین نرخهای بهره معامله شود. موافقتنامه نرخ سلف (FRAs) نوعی تسهیلات مبتنی بر تاریخ سلف بوده که در یک نرخ ثابت معامله میشود اما بدون مبادله اصل مبلغ بوده و تنها مربوط به بهره مورد استفاده بر روی مقادیر اسمی بین نرخ معامله و نرخ واقعی رایج در زمان تسویه میشود. بنابراین موافقتنامههای نرخ سلف (FRA) جزء ابزارهای زیر خط ترازنامه (OBS) به حساب میآیند. با معامله امروز در نرخ بهرهای که در نقطهای از زمان در آینده موثر میباشد، موافقتنامههای نرخ سلف (FRAs)، بانکها را قادر به پوشش اکسپوژر با ریسک نرخ بهره میکند و نیز ممکن است برای سفتهبازی در سطح نرخهای بهره آتی مورد استفاده قرار گیرند.

موافقتنامه نرخ سلف (FRAs) قراردادی برای استقراض یا قرضدهی مبلغ نقدی اسمی برای دوره زمانی حداکثر ۱۲ ماهه میباشد که از هر نقطهای در طول ۱۲ ماه با نرخ توافقی نرخ (FRA) شروع میشود. خریدار موافقتنامه نرخ سلف، یک مبلغ اسمی را استقراض میکند در حالی که فروشنده این مبلغ وجه نقد را قرض میدهد. در بازار نقد، طرف تجاری که گواهی سپرده خریداری میکند یا خرید سهمی را در بازار بازخرید اوراق پیشنهاد میدهد به عنوان قرضدهنده وجوه به حساب میآید. موافقتنامه نرخ سلف خرید در بازار به معنای استقراض است. البته، از اصطلاح اسمی به این خاطر استفاده میکنیم که با یک موافقتنامه نرخ سلف هیچ استقراض یا قرضدهی نقد در واقع اتفاق نمیافتد به طوری که محصول موردنظر جزء اقلام زیر خط ترازنامه محسوب میشود. مبلغ اسمی تنها مبلغی است که پرداخت بهره بر روی آن محاسبه میشود.

بنابراین هنگامی که موافقتنامه نرخ سلف معامله میشود، خریدار مبلغ اسمی معین را در نرخ ثابت استقراض کرده (فروشنده قرض میدهد)، و تسهیلات بر پایه یک نرخ توافقی در آینده اتفاق میافتد. خریدار، استقراض کننده اسمی است و بنابراین اگر افزایش در نرخهای بهره، بین تاریخی که موافقتنامه نرخ سلف معامله میشود و تاریخی که موافقتنامه نرخ سلف ترتیب اثر داده شود، آنگاه خریدار مذکور تحت پوشش قرار میگیرد. اگر کاهشی در نرخهای بهره رخ دهد، خریدار باید تفاوت بین نرخی که در آن موافقتنامه نرخ سلف معامله شده و نرخ واقعی به عنوان درصدی از مبلغ اسمی را پرداخت کند. خریدار شاید از موافقتنامه نرخ سلف برای پوشش اکسپوژر واقعی استفاده کند که به معنای استقراض واقعی پول یا سفتهبازی بر روی افزایش در نرخهای بهره میباشد. طرف مقابل برای انتقالات، یا فروشنده موافقتنامه نرخ سلف، قرضدهنده اسمی وجوه بوده و نرخ را برای قرضدهی وجوه تثبیت کرده است. اگر کاهشی در نرخهای بهره وجود دارد، فروشنده عایدی کسب میکند و اگر افزایشی در نرخ رخ دهد، فروشنده پرداخت خواهد کرد. فروشنده دوباره ممکن است تسهیلات واقعی برای پوشش یا اقدام به عنوان یک سفته باز را در اختیار دارد.

سازوکار موافقتنامه نرخ سلف[ویرایش | ویرایش مبدأ]

موافقتنامه نرخ سلف در هر بازار به طور مجازی تحت مجموعه بندهای قراردادی و پیمانهایی معامله میشوند که مشابه هستند. انجمن بانکداران بریتانیا (BBA) مستندسازی حقوقی استاندارد را انجام داده تا معامله موافقتنامه نرخ سلف را به سرانجام برساند. اصطلاحات استاندارد زیر در بازار مورد استفاده قرار میگیرند.

مبلغ اسمی: مقداری که موافقتنامه نرخ سلف در آن معامله میشود.

تاریخ معامله: تاریخی که در آن موافقتنامه نرخ سلف داد و ستد میشود.

تاریخ تسویه: تاریخی که در آن تسهیلات یا سپرده اسمی وجوه موثر واقع میشوند و به معنای آن است که شروع به کار میکند. این تاریخ در رابطه با مبلغ اسمی و تنها برای اهداف محاسباتی مورد استفاده قرار میگیرد به طوری که هیچ تسهیلات یا سپرده واقعی اتفاق نمیافتد.

تاریخ تثبیت: این، همان تاریخی است که در آن نرخ مرجع تعیین میشود و به معنای زمانی است که نرخی در معامله موافقتنامه نرخ سلف با نرخهای دیگر مقایسه میشود.

تاریخ سررسید: تاریخی است که تسهیلات یا سپرده اسمی در آن منقضی میشود.

دوره قرارداد: زمان بین تاریخ تسویه و تاریخ سررسید است.

نرخ موافقتنامه نرخ سلف: نرخی است که به عنوان بخشی از محاسبه مقدار تسویه به شمار رفته و معمولا نرخ بهره استقراض بین بانکی (لایبور) در نرخ تثبیت کننده برای دوره قرارداد به حساب میآید.

مبلغ تسویه: مبلغی که به عنوان مابه التفاوت بین نرخ موافقتنامه نرخ سلف و نرخ مرجع به عنوان درصدی از مبلغ اسمی محاسبه شده و توسط یکی از طرفین معامله به طرف دیگر در تاریخ تسویه پرداخت میشود.

این اصطلاحات در نمودار ذیل توضیح داده شده است:

تاریخ انتقال وجه، معمولا دو روز کاری بعد از تاریخ معامله بوده در حالی که طبق توافق میتواند زودتر یا دیرتر از این صورت گیرد. تاریخ تسویه، دوره زمانی است که بعد از تاریخ انتقال وجه خواهد بود و مثلا به بندهای موافقتنامه نرخ سلف 1*4، یک تاریخ تسویه یک ماه تقویمی بعد از تاریخ انتقال وجه مربوط خواهد شد. تاریخ محاسبه نرخ بازار و نرخ توافق شده معمولا دو روز کاری قبل از تاریخ تسویه میباشد. مجموع مبلغ جهت تسویه در تاریخ تسویه پرداخت میشود و از آنجائیکه به مبلغی در طی زمان بر میگردد که جلوتر و در شروع دوره قرارداد پرداخت میشود، مبلغ محاسبه شده همان ارزش فعلی تنزیل شده میباشد. این امر بخاطر پرداخت نرمال بهره بر روی سپرده یا تسهیلات در پایان دوره زمانی تا جایی که به آن ربط پیدا میکند به خاطر این که موافقتنامه نرخ سلف این پرداخت را در شروع دوره مربوطه انجام میدهد، مبلغ تسویه معادل مجموع ارزش فعلی تنزیل شده میباشد.

قیمتگذاری موافقتنامه نرخ سلف[ویرایش | ویرایش مبدأ]

موافقتنامههای نرخ سلف همان گونه که از نامشان پیداست، ابزارهای نرخ سلف هستند و با استفاده از اصول نرخ سلف و به گونهای که پیش از این پایهگذاری شده بود، قیمتگذاری میشوند. سرمایهگذاری را در نظر بگیرید که دو گزینه پیش رو دارد: یک سرمایهگذاری شش ماهه با نرخ 5 درصد یا یک سرمایهگذاری یک ساله با نرخ 6 درصد. اگر سرمایهگذار تمایل به سرمایهگذاری برای 6 ماه داشته باشد و سپس سرمایهگذاری را برای شش ماه دیگر تجدید کند، چه نرخی برای دوره تجدید سرمایهگذاری مورد نیاز است تا بازدهی نهایی معادل با 6 درصد از سرمایهگذاری یک ساله در دسترس میباشد؟ اگر یک موافقتنامه نرخ سلف به عنوان نرخ سلف تقسیمی بین دو دوره را در نظر بگیریم، تنها برای این نرخ سلف راهحل ارائه کردیم و این نرخ موافقتنامه نرخ سلف تقریبی خواهد بود. این نرخ در برخی مواقع به عنوان شکاف نرخ بهره در بازارهای پول تلقی میگردد (نباید با ریسک شکاف بین بانکی به معنای مواجهه نرخ بهرهای که از وضعیت سررسید خالص داراییها و بدهیها برمیخیزد، مقایسه شود). میتوان از فرمول سر به سر نرخ سلف استاندارد برای حل نرخ موافقتنامه مورد نیاز استفاده کرد. این رابطه را زمانی پایهگذاری میکنند که محاسبه نرخهای سلفی که بدون آربیتراژ بوده مورد بحث قرار گیرد. رابطه داده شده در معادله (1) نرخهای بهره ساده را به دورههای زمانی تا یک سال مرتبط میکند به طوری که هیچ ترکیب بهرهای مورد نیاز نباشد. از آنجائیکه موافقتنامههای نرخ سلف ابزارهای بازار پول هستند ما ملزم به محاسبه نرخهایی برای دورههای مازاد بر یک سال نیستیم که در آن نیاز به مرکب کردن در معادله داشته باشد. این موضوع توسط معادله (1) بیان میشود:

(l + r2 t2 )= (l + rl tl)(l + rf tf )

که در آن:

r2 برابر است با نرخ بهره بازار نقد برای دوره طولانی

r1 برابر است با نرخ بهره بازار نقد برای دوره کوتاه

rf برابر است با نرخ سلف برای دوره شکاف

t2 برابر است با دوره زمانی امروز تا پایان دوره طولانی

t1 برابراست با دوره زمانی از امروز تا پایان دوره کوتاه

tf دوره شکاف زمانی سلف یا دوره قرادادی برای موافقتنامه نرخ سلف

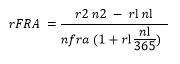

دوره زمانی t1 دورهای از تاریخ معامله تا تاریخ تسویه بر اساس موافقتنامه نرخ سلف است در حالیکه t2 دوره زمانی است که از تاریخ معامله تا تاریخ سررسید موافقتنامه نرخ سلف است. دوره زمانی برای موافقتنامه نرخ سلف (دوره قرارداد) معادل t2 منهای t1 است. میتوان علامت t را برای دوره زمانی، با n به عنوان تعداد روزها در دورههای زمانی جایگزین نماییم. اگر این کار صورت گیرد و سپس معادله را برای حل rFRA یعنی نرخ موافقتنامه نرخ سلف بازنویسی کنیم، رابطه (2) را خواهیم داشت:

که در آن n1 تعداد روزها از تاریخ معامله یا تاریخ اختلاف نرخ بازار و نرخ توافق شده تا تاریخ تسویه میباشد، n2 تعداد روزها از تاریخ معامله یا تاریخ اختلاف دو نرخ بازار و نرخ توافق شده تا تاریخ سررسید، r1 اختلاف نرخ بازار و نرخ توافق شده تا تاریخ تسویه، r2 اختلاف نرخ بازار و نرخ توافق شده از تاریخ اختلاف دو نرخ تا تاریخ سررسید، nfra تعداد روزهای موجود در دوره قرارداد موافقتنامه نرخ سلف، rFRA نرخ موافت نامه نرخ سلف است.

- محصولات و خدمات بانکی

- دفتر معاملاتی

- ضمانتنامهها

- پیمان آتی نرخ بهره کوتاه مدت

- Eales, B., & Choudhry, M. (2003). Derivative instruments: a guide to theory and practice. Butterworth -Heinemann.

- Choudhry, M. (2012), The Principles of Banking. John Wiley & Sons.