نوشتار محتوا:پول دیجیتال بانک مرکزی (CBDC): تفاوت بین نسخهها

M.ebrahimi (بحث | مشارکتها) |

M.ebrahimi (بحث | مشارکتها) |

||

| سطر ۱: | سطر ۱: | ||

<div id="DiagramDivBase" data-chartdimaid="2181" style="display:none;border: solid 1px black; width:100%; height:600px"></div> | <div id="DiagramDivBase" data-chartdimaid="2181" style="display:none;border: solid 1px black; width:100%; height:600px"></div> | ||

| − | '''مفهوم:''' | + | '''مفهوم:''' پول دیجیتال بانک مرکزی |

'''والد:''' رمز ارز | '''والد:''' رمز ارز | ||

نسخهٔ ۶ اکتبر ۲۰۱۹، ساعت ۱۹:۱۴

مفهوم: پول دیجیتال بانک مرکزی

والد: رمز ارز

بعد: مالکیت

فرزند: رمز ارز پرداخت کلان بانکی، رمز ارز پرداخت کلان بانکی

ارز دیجیتال بانک مرکزی (CBDC) رمزارزی است که توسط بانک مرکزی یک کشور ایجاد میشود و میتوان آن را شکل دیجیتال پول فیات نامید. CBDC یک ابزار دیجیتال با امنیت بالاست. مانند اسکناس یک وسیله پرداخت، یک واحد حساب و یک انباره ارزش است و هر واحد از آن برای جلوگیری از جعل به طور جداگانه قابلشناسایی است. ارزهای دیجیتال بانک مرکزی واکنشی در برابر محبوبیت روزافزون رمزارزهایی نظیر بیتکوین هستند که در محدوده نظارت نهادهای ناظر قرار نمیگیرند. در نتیجه بانکهای مرکزی در تلاش هستند تا با توسعه CBDCها از رمزارزها، به لحاظ راحتی و امنیت، پیشی بگیرند و این ویژگیها را با ویژگیهای قدیمی و کارآمد سیستم بانکی تلفیق کنند.

ارز دیجیتال بانک مرکزی از رمزارزهای عمومی و رمزارزهای خصوصی متفاوت است.

نقطه اصلی تمایز ارز دیجیتال بانک مرکزی با رمزارزهای عمومی و خصوصی این است که این نوع ارز توسط بانک مرکزی یک دولت صادر شده و نماینده دیجیتال پول رسمی یک کشور است. از این رو با رمزارزهای عمومی و خصوصی که هیچ پشتوانه دولتی ندارند، تفاوت دارد. همچنین ارز دیجیتال بانک مرکزی بر خلاف رمزارزهای عمومی و خصوصی کاملاً متمرکز و تحت نظارت بانک مرکزی یک کشور است.

محتویات

تاریخچه

با گذشت سالها، مراجع رگولاتوری بانکداری سنتی در سراسر جهان تلاش کردهاند که بر رشد فزاینده رمزارزهای محبوبی مانند بیتکوین و اتریوم که بر روی شبکه بلاکچین عمل میکنند، کنترل داشته باشند. ارزهای مجازی به دلیل ماهیت غیرمتمرکز و فارغ از مقررات خود، محبوبیت زیادی به دست آوردهاند و برای سیستم بانکداری سنتی کنونی که تحت نظارت و کنترل مقام رگولاتوری یک کشور (مانند یک بانک مرکزی) عمل میکنند، تبدیل به یک تهدید شدهاند. هیچ شفافیتی و تضمینی در مورد ارزش ارزهای رمزنگاری شده وجود ندارد. به علاوه، ایجاد رمزارزهای جدید نگرانیهایی را در مورد احتمال کلاهبرداری، سرقت و هکهای گسترده را بالا برده است. به جهت ناتوانی در کنترل رشد و تأثیر چنین رمزارزهایی، بسیاری از بانکهای مرکزی پیشرو در سراسر جهان در حال کار یا در فکر راهاندازی نسخههای رمزارز مختص خود هستند. این رمزارزهای رگوله شده، ارزهای دیجیتال بانک مرکزی (Central bank digital currency) نامیده میشوند و توسط مراجع مالی یا بانکهای مرکزی یک کشور به خصوص به کار گرفته خواهند شد. CBDC که ارزهای فیات دیجیتال یا پول پایه دیجیتال نیز نامیده میشود، به عنوان نمایندهای برای ارز فیات یک کشور عمل خواهد کرد و توسط میزان قابل قبولی از ذخایر پولی مانند طلا یا فارکس پشتیبانی میشود.

بانک مرکزی انگلستان در حوزه CBDC پیشگام بود. پس از آن، بانکهای مرکزی دیگر کشورها، مانند بانک مرکزی خلق چین، بانک مرکزی کانادا و بانکهای مرکزی اروگوئه، تایلند، ونزوئلا، سوئد و سنگاپور در حال بررسی امکان ایجاد و معرفی یک ارز دیجیتال صادره از بانک مرکزی خود هستند.

ویژگیهای طراحی ارز دیجیتال بانک مرکزی

یک ارز دیجیتال بانک مرکزی اگر بخواهد بهعنوان یک ابزار پرداخت و یک ذخیره ارزش به کار گرفته شود، باید ویژگیهای طراحی زیر را داشته باشند. مهمترین قابلیتهای طراحی CBDC که تا به امروز شناسایی شده در زیر ذکر شده است.

در دسترس بودن: در حال حاضر، دسترسی به پول دیجیتال بانک مرکزی محدود به ساعات کاری بانک مرکزی است که بهطور سنتی کمتر از ۲۴ ساعت در روز و معمولاً پنج روز در هفته است. CBDCها میتوانند ۲۴ ساعت در روز و هفت روز در هفته یا فقط در زمانهای معین (مانند ساعات کاری سیستمهای پرداخت بزرگ) در دسترس باشند. CBDC میتواند بهطور دائمی یا برای یک مدت محدود (بهعنوان مثال میتواند بهطور روزانه ایجاد، صادر و بازخرید شود) در دسترس باشد.

گمنامی: CBDC بر پایه توکن میتواند طوری طراحی شود که میزان مختلفی از گمنامی را به روشی مشابه با توکنهای دیجیتالی خصوصی، ارائه دهد. حریم خصوصی، میزان گمنامی برای بانک مرکزی و نگرانیهای مرتبط درباره پولشویی، تأمین مالی تروریسم، یک موضوع کلیدی برای جامعه است.

مکانیسم انتقال: انتقال پول نقد بهصورت همتا به همتا صورت میگیرد، در حالی که سپردههای بانک مرکزی، از طریق بانک مرکزی که بهعنوان یک واسطه عمل میکند، انتقال مییابند. CBDC ممکن است هم بهصورت همتا به همتا و هم از طریق واسطهای که میتواند بانک مرکزی، یک بانک تجاری یا یک عامل شخص ثالث باشد، انتقال یابد.

پرداخت بهره: همانند سایر اشکال بدهیهای بانک مرکزی دیجیتال، به لحاظ فنی پرداخت بهره (چه مثبت و چه منفی) بر پایه CBDCهای مبتنی بر توکن یا حساب امکانپذیر است. نرخ بهره CBDC میتواند بهصورت برابری با نرخ سیاستهای موجود یا در سطوح متفاوتی در هنگام افزایش یا کاهش تقاضا برای CBDC تنظیم شود. هم حسابهای دارای بهره و هم حسابهایی که بهره به آنها تعلق نمیگیرد، میتوانند در تراکنشهای پرداخت خرد و عمده مورد استفاده قرار گیرند. پرداخت بهره (مثبت) احتمالاً جذابیت ابزاری که قرار است بهصورت یک ذخیره ارزش خدمت کند را افزایش میدهد.

محدودیتها و سقفها: اشکال مختلف محدودیتها یا سقفهای کمی در مورد استفاده یا نگهداری از CBDC اغلب بهعنوان راهی برای کنترل پیامدهای بالقوه نامطلوب و یا بهعنوان روشی جهت هدایت کارکرد آن در یک مسیر معین نام برده میشوند. بهعنوان مثال، محدودیتها یا سقفهای تعیین شده میتوانند یک CBDC را برای پرداختهای عمده و نه خرد، کمبازده سازند. در حال حاضر، این چنین محدودیتها یا سقفهایی در مورد نگهداری/ استفاده در سیستمهای مبتنی بر حساب ناشناس به راحتی قابل مشاهده است.

انواع ارز دیجیتال بانک مرکزی

CBDC به طور کلی در دو نوع اصلی عمدهفروشی و مقصود عام معرفی شدهاند. اگرچه بر اساس ویژگیهای طراحی ارز دیجیتال بانک مرکزی تعداد زیادی از این نوع ارزها میتوانند وجود داشته باشند، اما این دو نوع اصلی در بیشتر تحلیلها مورد توجه قرار گرفته است. CBDC عمدهفروشی با استفاده از فناوری دفتر کل توزیعشده، دسترسی را به گروه از پیش تعریفشدهای از کاربران محدود میکند. سامانههای تسویه تراکنشهای مالی میتوانند از این نوع از ارزهای دیجیتال بانک مرکزی بهره ببرند و همچنین بهکارگیری آنها به طور بالقوه باعث بهبود کارایی و مدیریت ریسک در تسویه در بین سیستمهای پرداخت بینبانکی شود.، با این حال آزمایشهای اولیه هنوز مزایای قابلتوجهی برای آنها نسبت به سیستمهای فعلی نشان نداده است. باید توجه کرد که این فناوری هنوز نیازمند آزمونهای بیشتری است تا بتوان در مورد آن اطمینان پیدا کرد. CBDC مقصود عام به گستردگی در دسترس همگان است اما لزوماً محدود به پرداختهای خردهفروشی نیست و میتواند به طور گسترده در سراسر جهان از جمله برای معاملات غیرقانونی مورد استفاده قرار گیرد. CBDC مقصود عام میتواند با سپردههای تضمینی بانکی رقابت کند و پیامدهایی برای قیمتگذاری و ترکیب تأمین وجه بانک داشته باشد.

عوامل انگیزشی ایجاد ارز دیجیتال توسط بانک مرکزی

- علاقه به امتحان فناوریهای جدید، با هدف افزایش کارایی و ایجاد رقابت در روش ارائه خدمات، به ویژه در حوزه پرداخت.

- فرصتی برای گسترش دسترسی و شمول مالی از طریق بهکارگیری فناوریهای نوین در اقتصادهای نوظهور؛

- پتانسیل کاهش هزینه مدیریت پول نقد، بهخصوص در اقتصادهای نوظهور؛ (که در حدود ٪۱/۵ تولید ناخالص داخلی در سراسر جهان تخمین زده میشود)

- پتانسیل رسمیسازی اقتصاد سایه، یا جلوگیری از فرار مالیاتی و سایر جرائم مالی در اقتصادهای نوظهور

- پتانسیل ایجاد ثبات مالی با ارائه گزینههای جایگزین و بدون ریسک برای سپردههای بانکی تجاری

- پتانسیل تقویت سرعت، کارایی و کنترل مکانیسمهای انتقال سیاست پولی؛

چالشهای بانک مرکزی در ایجاد CBDC

- حذف کامل پول نقد با توجه به دلایل مختلف سیاسی و اجتماعی بسیار بعید به نظر میرسد که امکانپذیر باشد. با توجه به این موضوع، بانکهای مرکزی باید اهمیت CBDC را بهعنوان یک سیستم مکمل که پرداختهای آفلاین (پرداخت با سکه و اسکناس) را نیز امکانپذیر میکند را مدنظر قرار دهند.

- یک سیستم CBDC نیاز بسیاری به ارتباطات از راه دور، سیستم نرمافزاری، راهکارهای احراز هویت، امنیت سایبری، مدیریت کاهش ریسک عملیاتی و دیگر قابلیتهای تخصصی دارد. مدیریت مناسب این فاکتورها نمایانگر هزینههایی است که بانک مرکزی باید بهطور مستقیم یا غیرمستقیم متحمل شود.

- ابزارهای فناورانه برای صدور و انتقال CBDC (بهعنوان مثال کیف پول دیجیتال و فناوری توزیع) باید برای بانک مرکزی و عموم مردم و سایر طرفهای ذیربط از جمله بانکهای تجاری و اشخاص ثالث قابلقبول و قابلپذیرش باشند. بانکهای مرکزی ممکن است برونسپاری در هرگونه پردازش اطلاعات مرتبط، کارکردهای شناسایی و کنترل مشتری که میتوانند نقش جدیدی در یک مقیاس بزرگتر ایفا کنند، را مورد ملاحظه قرار دهند، تا کمبود احتمالی تجربه یا احتمال درگیری با کاربران، واسطهها و دیگر اشخاص درگیر در سیستم CBDC را کاهش دهند.

- گروههای خاصی در جامعه، بهعنوان مثال گروههایی که سطح سواد مالی پایینتری دارند، یا افراد آسیبپذیر ممکن است در استفاده از راهکارهای دیجیتال با چالش مواجه شوند چون آنها توانایی خرید گوشیهای هوشمند و همچنین سواد فنی کافی جهت استفاده مناسب از آنها را ندارند. بانکهای مرکزی باید این اطمینان حاصل کنند که عموم افراد آمادگی لازم جهت استفاده از اشکال دیجیتال پول نقد را دارند.

- در مواردی که بانکهای مرکزی تصمیم به تمرکز بر روی اغلب یا تمام جنبههای تراکنشی را دارند، ریسکهای عملیاتی تشدید میشوند و این موضوع ممکن است به «تک نقطه شکست» کل یک سیستم اقتصادی تبدیل شود. بانکهای مرکزی باید آماده مواجه با سناریوهای چالشبرانگیز مرتبط با جنبههای فنی و تکنولوژیکی یک سیستم CBDC با اتخاذ راهکارهای مناسب ارتباطی و به کارگیری استراتژیهای صحیح باشند. برای مثال عرضه گسترده پول نقد فیزیکی بهصورت فوری در موارد اضطراری (فجایع طبیعی، حملات سایبری بزرگ و غیره) یکی از مواردی است که بانکهای مرکزی باید آن را در نظر بگیرند.

- پیچیدگی و عدم اطمینان در رابطه با معرفی یک CBDC ممکن است ریسکهای قانونی و اعتباری را برای بانکهای مرکزی به همراه داشته باشد. بهعنوان مثال، بانکهای مرکزی میتوانند جهت ارائه دادههای کاربران CBDC به مراجع مالیاتی و سایرین (بهعنوان مثال برای امور قضایی) فراخوانده شوند. به علاوه، بانکهای مرکزی باید مسائل مرتبط با حفظ حریم خصوصی و گمنامی را مدیریت کنند.

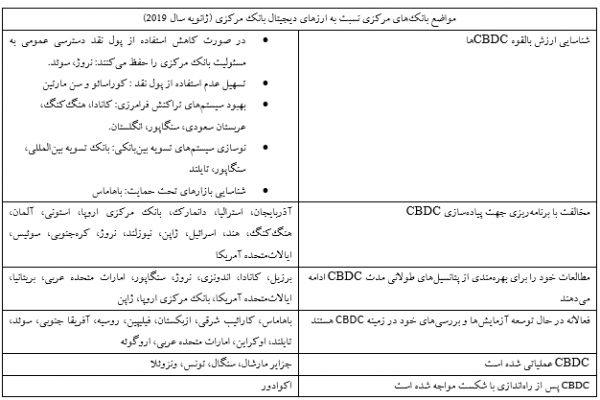

مواضع کشورهای مختلف نسبت به صدور ارز دیجیتال بانک مرکزی

مقالات گسترده منتشر شده در سال ۲۰۱۸ منعکسکننده تلاشهای گسترده جهانی در ارزیابی امکانسنجی CBDC ها با توجه به وسعت مدلها و کاربردهاست. فقدان تعریف استاندارد و مشخصات یک CBDC نشان میدهد که این موضوع در مراحل ابتدایی کشف فرصتها و ارزیابی ریسکهاست.. جدول زیر واکنشهای بانکهای مرکزی کشورهای مختلف جهان نسبت به موضوع صدور ارز دیجیتال بانک مرکزی را بهطور مختصر بیان میکند.

تأثیر CDBC بر سیاستهای پولی بانک مرکزی

اجرای سیاستهای پولی غیرمتعارف در سالهای اخیر در اقتصادهای پیشرفته امکانی را به وجود آورده است که میتوان پتانسیل CBDC را جهت تجهیز بانکهای مرکزی به میزان مناسبی از تسهیلات پولی بدون متوسل شدن به اقداماتی با هدف اصلاح اندازه یا ترکیب ترازنامهها، مورد ملاحظه قرار داد.

دارا بودن یک CBDC، در واقع، اقدامات سیاست پولی را سیستماتیکتر و شفافتر میسازد، از این رو اثربخشی مکانیسمهای انتقالی و در عین حال اعطای کنترل بیشتر بر روی شرایط مالی عمومی در اقتصاد به بانک مرکزی، و سپس بر روی مجموع تقاضاها را تسهیل میکند. با این وجود، تأثیر واقعی چنین ابزاری به شرایط موجود در یک بازار معین بستگی دارد (بهعنوان مثال، میزان به همپیوستگی بین سپردهها و بازارهای وامدهی) در نتیجه پیشرفتهای واقعی میتوانند بسیار محدود شوند. یک CBDC همچنین میتواند جهت حفاظت از درآمد حق انتشار اسکناس و سکه بانک مرکزی در مواجهه با کاهش استفاده از پول نقد در بعضی کشورها تحت شرایطی خاص کمککننده باشد.

تأثیر CDBC بر پرداخت

CBDC ممکن است این امکان را فراهم کند که پولهای دیجیتالی را بهعنوان یک جایگزین برای پول نقد و سپردهها در بانکهای تجاری در اختیار عموم مردم بگذارد، در نتیجه پرداختها و انتقالات میتوانند بهطور مستقیم با پول بدون ریسک بانک مرکزی و بهصورت آنی صورت پذیرد. بر این اساس، این موضوع میتواند به تقویت تلاشها در جهت گسترش شمول مالی، بهبود رقابتپذیری بازار و کارایی در حوزه پرداخت کمک کند و تسویه سریع تراکنشهای خرد را تضمین کند. این پتانسیلهای CBDC بهطور خاص ملاحظات ویژهای برای اقتصادهای نوظهور هستند. برای این که این موارد عملیاتی شود، CBDC باید نسبت به پول نقد و همچنین روشهای پرداخت الکترونیکی تجاری جایگزین، هزینههای معقولی برای کاربر داشته باشد.

- https://www.investopedia.com/terms/c/central-bank-digital-currency-cbdc.asp

- https://www.bis.org/cpmi/publ/d174.pdf

- https://www.bis.org/cpmi/publ/d174.pdf

- https://www.cemla.org/fintech/docs/2019-06-KeyAspectsAroundBankDigitalCurrencies.pdf

- https://www.cemla.org/fintech/docs/2019-06-KeyAspectsAroundBankDigitalCurrencies.pdf

- https://www.actuaries.org.uk/system/files/field/document/Understanding%20CBDCs%20Final%20-%20disc.pdf

- https://www.cemla.org/fintech/docs/2019-06-KeyAspectsAroundBankDigitalCurrencies.pdf

- https://www.cemla.org/fintech/docs/2019-06-KeyAspectsAroundBankDigitalCurrencies.pd